31.12 oraz 1.01 GPW jest zamknięta, Szczęśliwego Nowego Roku!

Inne hasła z tej kategorii:

Średnie kroczące

Średnie kroczące są z pewnością jednymi z najczęściej stosowanych narzędzi analizy technicznej. Dzieje się tak za sprawą ich stosunkowo łatwego obliczania (co miało znaczenie gdy komputery nie były tak zaawansowane, jak dziś), a także zdolności do "wygładzania" wykresu, co ma istotne znaczenie podczas określania trendu oraz wyznaczania sygnałów wejścia i wyjścia z rynku.Podczas pracy nad tym zagadnieniem opierałem się głównie na źródłach dostępnych w Internecie oraz na książce uznawanej za biblię AT, czyli Analizie technicznej rynków finansowych J.J.Murphy'ego. Własne spostrzeżenia poczyniłem też podczas testów strategii z wykorzystaniem średnich kroczących (Amibroker, Metastock).

Czym zatem jest średnia krocząca?

Jest to krzywa nakładana na wykres cen. Nazywamy ją średnią, gdyż (w swej najprostszej postaci) polega na dodaniu do siebie cen zamknięcia z ostatnich n okresów, a następnie podzieleniu otrzymanej liczby przez n. Czyli dokładnie tak, jak liczyliśmy naszą średnią ocen w szkole. Nazywana jest kroczącą, gdyż do jej obliczenia stosuje się za każdym razem inny (najbardziej aktualny) zestaw danych. Zatem licząc średnią kroczącą z 10 dni, bierzemy od uwagę średnią z dzisiejszego zamknięcia oraz 9 ostatnich dni. Jutro dojdą nowe dane, lecz zakres średniej się nie zmienia, co sprawia, że dane z najodleglejszego dnia są odrzucane i nie mają już wpływu na średnią.

Na podstawie powyższego należy podkreślić, że średnia krocząca pokazuje nam wyłącznie to, co było. Dopiero obserwacja jej stosowania przez dłuższy czas wykazuje, że pewne elementy się powtarzają, co umożliwia wykorzystywanie średnich kroczących do pomnażania naszego kapitału.

Zatem zobaczmy, jak wygląda taka średnia:

Lepsza jakość:

https://cdn.gragieldowa.pl/wiki/5f48325aff6121fb812fd754554aa9b4.png

Funkcje średnich kroczących, czyli po co nam one

Średnie kroczące mają trzy podstawowe funkcje:

wygładzenie wykresu - poprzez fakt, że dane z ostatnich sesji są uśredniane, możemy łatwiej eliminować fałszywe wybicia. Jest to narzędzie stabilizujące nasz obraz sytuacji i pomijające tzw. szumy.

określenie trendu - do tego przydatne są zwłaszcza średnie z dużej ilości sesji np. 100 lub 200. Poprzez ocenę kształtu takiej średniej możemy wnioskować, czy jesteśmy obecnie w fazie ruchu bocznego, czy też w trendzie.

podejmowanie decyzji o wejściu/wyjściu - stosowanie średnich w systemach inwestycyjnych pozwala na określenie, kiedy należy zająć długą pozycję lub też sprzedać posiadane aktywa (ew. zająć pozycję krótką).

Rodzaje średnich kroczących

Prosta średnia krocząca - Simple Moving Average (SMA)

Jest to najczęściej stosowana średnia, opcję jej rysowania posiadają wszystkie programy do AT. Polega na dodaniu do siebie cen zamknięcia z ostatnich n sesji (ilość sesji zawsze możemy sobie ustawić) a następnie podzieleniu otrzymanej liczby przez n. Każdy dzień brany pod uwagę przy liczeniu średniej ma tę samą "wagę", czyli zarówno pierwszy, jak i ostatni dzień w tym samym stopniu wpływa na wartość średniej, co znajduje odzwierciedlenie w jej czułości. SMA jest najmniej czuła z prezentowanych średnich.

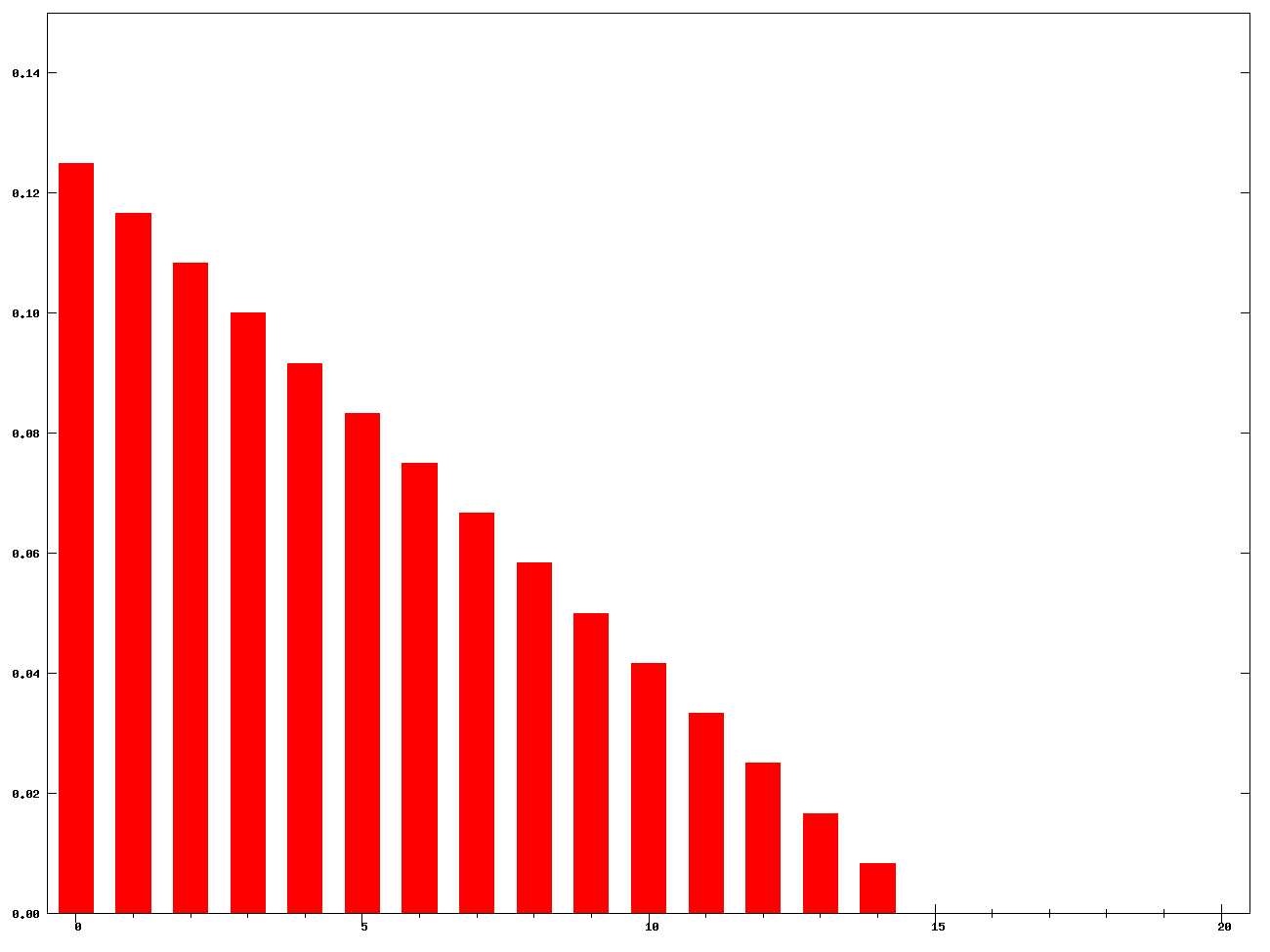

Wykładnicza średnia krocząca - Exponential Moving Average (EMA)

Druga, co do popularności średnia. Liczona jest w nieco odmienny sposób. Im dane są "świeższe", tym większą wagę mają w rysowaniu średniej. Co ważne, waga ta rośnie w sposób wykładniczy, czyli różnica między wagą danych z dziś i wczoraj jest znacznie większa, niż różnica w wadze z 9 i 10 dnia. Myślę, że najlepiej obrazuje to poniższy rysunek:

grafika:Wikipedia

Dzięki temu, że najnowsze dane są cięższe, otrzymujemy średnią lepiej reagującą na gwałtowne zmiany. Możemy zatem szybciej wykorzystać wybicia, ale jednocześnie wzrasta nam liczba fałszywych sygnałów.

Stosuje się też średnie konstruowane w ten sam sposób, lecz oparte na podwójnym lub potrójnym mnożniku, co zwiększa ich czułość (Double EMA, Triple EMA).

Ważona średnia krocząca - Weighted Moving Average (WMA)

Średnia liczona w bardzo podobny sposób do EMA, lecz tutaj waga danych rośnie w sposób arytmetyczny. Najlepiej pokazuje to obrazek:

grafika:Wikipedia

WMA charakteryzuje się nieco inną czułością niż wcześniej omówione średnie. Jest czulsza niż SMA, lecz mniej czuła niż EMA. Ale oczywiście również jest użytecznym narzędziem.

Trójkątna średnia krocząca - Triangular Moving Average (TMA)

W tym przypadku największą wagę otrzymują wartości ze środka zakresu danych.

Średnia krocząca poprawiona o wolumen - Volume Adjusted Moving Average (VAMA)

Największą wagę otrzymują dni o najwyższym wolumenie.

Średnie kroczące mają też inne odmiany, lecz powyżej wymienione powinny wystarczyć. Najpopularniejszymi średnimi są SMA i EMA. Pozostałe są dostępne jedynie w profesjonalnych programach analitycznych, więc można je na tym poziomie ogólności pominąć.

Jakich danych używać do budowania średniej

Domyślną podstawą do liczenia średnich jest cena zamknięcia (close). Jest to najważniejsza z danych, stąd większość programów tylko do niej się ogranicza. Lecz bardziej zaawansowane narzędzia pozwalają uwzględniać też inne wartości (open, high, low). Świeca pokazuje przecież aż 4 wartości, więc czemu z nich nie korzystać?

Można uwzględniać dane pojedynczo lub też w różnych kombinacjach. Według moich wyliczeń zastosowanie średniej z tych 4 danych ((h+l+o+c)/4) daje rezultaty o 0,5-1% lepsze niż stosowanie tylko cen zamknięcia.

Niestety większość z nas musi opierać się na cenie close.

Posługiwanie się jedną średnią kroczącą

Jest to jeden ze sposobów dokonywania transakcji. Kupujemy, gdy cena przebija średnią od dołu, a sprzedajemy, gdy cena przebija średnią od góry. W praktyce wygląda to mniej więcej tak:

Lepsza jakość:

https://cdn.gragieldowa.pl/wiki/a866bd54d8ce1fda631238e43b14f736.jpg

Transakcje były dokonywane dzień po wygenerowaniu sygnału kupna/sprzedaży, a zastosowana średnia to SMA 40. W zaznaczonym polu widzimy sytuację, gdy krótkie przebicie SMA spowodowało przedwczesną sprzedaż i ponowne kupno. Niestety, stosowanie przecięcia średniej oraz ceny ma to do siebie, że (zwłaszcza w okresie ruchu bocznego) generowanych jest dużo fałszywych sygnałów, co naraża nas na koszty transakcji oraz straty w wyniku spadku ceny. Pod koniec tego tekstu podam przykłady stosowania tego systemu.

Posługiwanie się dwiema średnimi kroczącymi

Ta metoda pozwala na wyeliminowanie fałszywych wybić i potwierdzanie dużych ruchów cenowych. W stosunku do stosowania jednej średniej zawieramy o wiele mniej transakcji i jednocześnie są one "pewniejsze". Wadą takiego podejścia jest pomijanie mniejszych zmian trendu, na których potencjalnie można by było zarobić przy zastosowaniu bardziej czułego systemu. A oto przykład przy zastosowaniu dwóch SMA:

Lepsza jakość:

https://cdn.gragieldowa.pl/wiki/ae8118a8a181f8ff6af779a2274813d9.jpg

Sygnał kupna następuje w chwili przecięcia od dołu dłuższej średniej przez krótszą. Sprzedaż, gdy SMA 20 przebije od góry SMA 50.

Ten system pokazuje nam wyraźnie, jak wielkim wygładzeniem jest stosowanie podwójnego przecięcia. Uniknęliśmy wielokrotnego płacenia prowizji, jak również strat wynikłych przy kupnie/sprzedaży (między sygnałem a kupnem ceny się zmieniają, zazwyczaj na naszą niekorzyść).

Niektórzy posługują się również metodą potrójnego przecięcia (trzy średnie kroczące o różnych okresach), co dodatkowo upewnia nas w przekonaniu, że wygenerowany sygnał jest prawdziwy.

Kiedy średnie sprawdzają się najlepiej?

Zagadnienie to powinienem omówić, jako jedno z pierwszych. Co widzimy patrząc na przedstawiony wyżej wykres? Że cena wzrosła z 20 zł do 120 zł, czyli o 500% w przeciągu 10 miesięcy. Patrząc na podziałkę na dole wykresu widzimy, że jest to szczyt ostatniej hossy. Wnioski? Byle debil by w tym czasie zbił majątek na tej spółce. Nie potrzeba żadnych cudownych technik, wystarczy kupić i trzymać.

No trochę przerysowałem :) Ale faktem jest, że średnie kroczące to technika zwana "inwestowaniem z trendem". Najlepsze wyniki daje stosowanie średnich kroczących podczas trendu, natomiast podczas ruchu bocznego lepiej sprawdzają się oscylatory lub czułe średnie potwierdzane innymi wskaźnikami. Jak zatem sprawdzić różnicę, między korzystaniem ze średnich w czasie ruchu bocznego i w czasie hossy? Za pomocą symulacji oczywiście:

Lepsza jakość:

https://cdn.gragieldowa.pl/wiki/ac2fa9161051497da2920f9a4e7d99bc.jpg

Przedstawiam tu symulację stosowania systemu podwójnego przecięcia EMA 35 i EMA 100 na akcjach spółki MAN od 1991 roku do końca maja 2009 (średnich nie widać, zostawiłem tylko sygnały transakcji). Najważniejsze w tym przykładzie jest porównanie wykresu spółki (ten na dole oczywiście) z krzywą kapitału (ta czerwona linia na górze). Krzywa kapitału pokazuje nam wartość naszego portfela podczas stosowania tego systemu. Gdy jesteśmy poza rynkiem krzywa jest płaska, gdy posiadamy akcje, krzywa podąża za ich kursem aż do momentu sprzedaży.

I co widzimy? Przy stosowaniu tego systemu na przełomie 2002 i 2003 roku wartość naszego portfela wynosi 2600 zł (wyjściowo było 3000 zł). Przez 12 lat zamiast zarobić straciliśmy! A przecież w tym czasie akcje spółki miały swoje górki i dołki, dało się zarobić. A jednak jesteśmy w plecy. Tak zachowują się długie średnie kroczące podczas ruchu bocznego.

Lecz zajmijmy się teraz prawą stroną wykresu. I co widzimy? Że w trochę ponad 4 lata nasz portfel uzyskał wzrost o 550% (od wartości 2600 w 2003) i osiągnął prawie 15000 zł. Późniejszy spadek wartości portfela przed sprzedażą wiąże się z opóźnionym działaniem długich średnich kroczących. Zanim został wygenerowany sygnał sprzedaży, wartość naszego portfela spadła do 11400 zł.

Powyższy wykres potwierdza fakt, że średnie kroczące sprawdzają się najlepiej podczas wyraźnego trendu. Gdy rynek rośnie, każą nam kupować, a gdy spada mówią: ani mi się waż kupić!

Niestety, w tym temacie nie zajmę się metodami określania trendu. Jest to zagadnienie o wiele bardzie złożone i moja pobieżna wiedza nie pozwala na kompetentne wypowiadanie się w tej kwestii. Wspomnę tylko, że do określania trendu stosuje się:

-długie średnie kroczące lub np. aligator Billa Williamsa,

-ADX,

-DMI,

-RAVI,

-analizę regresji liniowej.

Jakiej długości średnie sprawdzają się najlepiej?

Sam staram się znaleźć odpowiedź na to pytanie, lecz myślę, że nie da się tego jednoznacznie określić. Można oczywiście przebadać np. wszystkie akcje na wszystkich giełdach i drogą optymalizacji wyników ustalić, które średnie dały statystycznie najlepszy wynik.

Krótka uwaga: optymalizacja to metoda wielokrotnego badania danego wykresu przy zastosowaniu różnych wartości (np. różnych długości średniej) w celu ustalenia, która daje najlepsze wyniki.

Wracając do tematu: Możliwe jest przebadanie tych danych, lecz potrzebowalibyśmy superkomputera o olbrzymiej pamięci oraz sporo czasu. Dla porównania dodam, że sprawdzenie 170 kombinacji średnich (a to wcale nie jest dużo) na 150 spółkach przez okres 10 lat zajęło mi kilka godzin, wygenerowało prawie 2GB danych i zablokowało program, gdyż nie był w stanie tych danych zanalizować. A spółek do przebadania jest dużo, dużo więcej.

Zatem otrzymanie "złotej średniej" należałoby wykluczyć. Należy zadać też sobie pytanie, czy chcielibyśmy mieć średnią, która jak w przypadku naszej spółki MAN, przyniosła w ciągu 12 lat straty? No właśnie.

Wcześniej nie uzasadniłem, dlaczego zastosowałem do spółki MAN podwójne przecięcie EMA 35 oraz EMA 100, więc teraz muszę to dopowiedzieć. Takie wartości średnich otrzymałem po optymalizacji średnich (zatem zrobiłem mini wersję testu, który wyżej krytykowałem). Dla tych średnich zrobiłem następujący test:

Oto warunki testu:

- 40 spółek (10 z Polski, 10 z Japonii, 10 z USA, 10 z Europy),

- spółki dobierałem przypadkowo,

- testowane mniej więcej od połowy lat 90. do dziś

- test robiłem dla 4 przypadków:

-- zastosowanie EMA

--- liczone na podstawie ceny close

--- liczone na podstawie (o+h+l+c)/4

-- zastosowanie SMA

--- liczone na podstawie ceny close

--- liczone na podstawie (o+h+l+c)/4

- kapitał początkowy - 3000 zł (imperialistyczny program liczy w $)

Lepsza jakość:

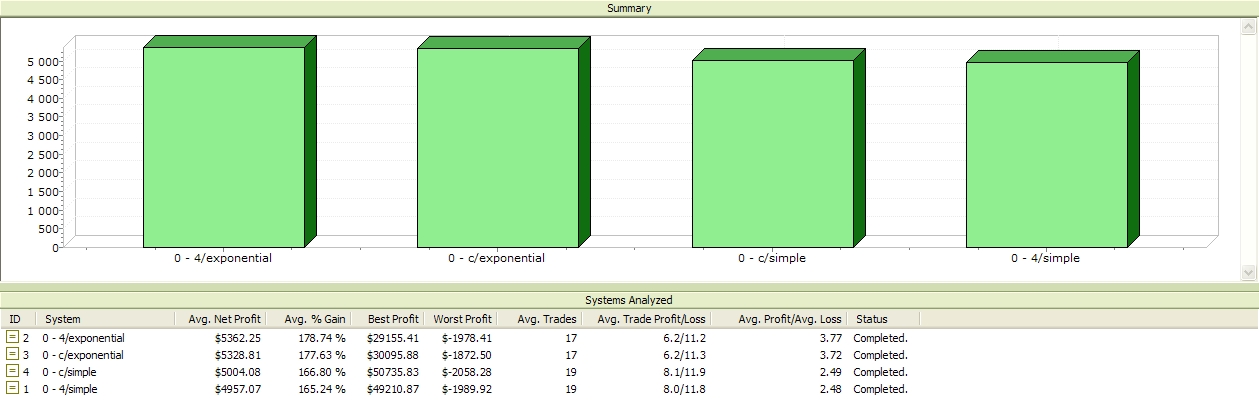

https://cdn.gragieldowa.pl/wiki/3a7aad3917e884dbaf53a518cc39e3ae.jpg

Widzimy, że najlepszy wynik dała strategia EMA (ponad 10 pkt % lepiej niż SMA) oraz strategia średniej z danych ohlc, a nie ceny zamknięcia (1 pkt % lepiej niż close). Warto zauważyć, że w przypadku SMA lepiej sprawdziły się ceny zamknięcia.

No więc nasz portfel jest wart 178% tego, co było na początku. Czyli nawet nie udało nam się podwoić jego wartości (każda spółka była testowana w co najmniej 10-letnim okresie). Spójrzmy zatem na podział zysku między spółki:

Lepsza jakość:

https://cdn.gragieldowa.pl/wiki/4bd6c831acd1fd4c5d4321f8d3cabdb9.jpg

Najlepiej wypadł nam VOLKSWAGEN - 972% (od 1989), a najgorzej FUJI ELECTRIC - -65% (od 1999, więc analizowaliśmy ją o dekadę krócej).

Po co pokazuję takie pierdoły? Żeby uświadomić Szanownym Czytelnikom, że nawet średnia uznawana za statystycznie najlepszą może nas doprowadzić do łez swoimi fatalnymi wynikami. I nie należy poszukiwać jednego, idealnego rozwiązania, ale ciągle pracować nad własnymi technikami inwestycyjnymi.

No to pracujmy dalej...

Podziałamy teraz na spółce MAN, o której już co nieco wiemy. Sprawdzimy ją w 2 okresach: płaskim (1991-2002) i stromym (2003-2009). Do każdego z tych okresów zrobimy optymalizację i zobaczymy, jaka średnia sprawdzi nam się najlepiej w ruchu bocznym, a jaka na hossie/bessie.

Warunki te same:

- test robiłem dla 4 przypadków:

-- zastosowanie EMA

--- liczone na podstawie ceny close

--- liczone na podstawie (o+h+l+c)/4

-- zastosowanie SMA

--- liczone na podstawie ceny close

--- liczone na podstawie (o+h+l+c)/4

- kapitał początkowy - 3000 zł

Tym razem dorzucamy jednak optymalizację. Nie będę wchodził w szczegóły, które tylko niektórym coś powiedzą, przejdę od razu do wniosków.

Wyniki dla okresu 1991-2002

Najlepszy okazał się system EMA 24 i EMA 65 dla wartości z ceny close. System ten osiągnął przez 12 lat oszałamiający zysk rzędu 22%.

Wyniki dla okresu 2003-2009

Najlepszy okazał się system EMA 50 i EMA 120 dla wartości z cen ohlc. System ten przez 6,5 roku osiągnął zysk rzędu 444%.

Jeśli ktoś uważny się dopatrzył to dostrzegł, że w teście zbiorczym przy zastosowaniu EMA 35 i EMA 100, MAN uzyskał 203% dla okresu 1991-2009.

Morał z tego taki, że w okresie ruchu bocznego lepiej sprawdzają się średnie krótkie, natomiast w okresie występowania silnych trendów przydatniejsze są średnie długie.

Żeby nie było lipy sprawdziłem też przecięcie ceny close oraz średniej, a nie dwóch średnich, jak wyżej.

1991-2002

Najlepszy wynik to strata 50% kapitału. Chyba nie ma sensu wspominać, która średnia była najlepsza :)

2003-2009

Najlepszy wynik to zysk rzędu 145%. Oczywiście EMA liczone na ohlc

UWAGA:

Wyniki te są optymalne tylko dla tej spółki i to na danych historycznych, więc nie ma żadnej gwarancji, że jeśli zastosujecie powyższe wartości średnich to osiągniecie zysk.

Kilka uwag podsumowujących to opracowanie

- średnie kroczące nie przewidują przyszłości,

- nawet średnia uznawana za statystycznie najlepszą nie zawsze się sprawdza,

- średnie lepiej jest budować na danych ohlc niż close (tak mi wyszło w testach, 100% pewności nie mam),

- lepiej sprawdza się system podwójnego przecięcia niż przecięcie średniej i ceny close,

- średnie kroczące lepiej sprawdzają się w okresie występowania trendu niż w ruchu bocznym,

- w okresach ruchu bocznego lepiej sprawdzają się średnie bardziej czułem w okresie trendu lepsze są średnie wygładzone,

- z moich dotychczasowych doświadczeń wynika, że w zdecydowanej większości przypadków lepiej radzi sobie EMA niż SMA,

- stosowanie średnich w okresie ruchu bocznego nie jest zupełnie pozbawione sensu. Należy jednak uzupełniać sygnały płynące se średnich np. odpowiednią wartością oscylatora. Wtedy mamy większą pewność, że nadeszło wybicie.

Opracowanie to to tylko skrót informacji dotyczących średnich ruchomych. Zachęcam do dalszych studiów i wzbogacania zarówno swojej wiedzy, jak i Wiki - GryGiełdowej

topolaa

Kategorie

Popularne

| GPW | Świat | Waluty |

|---|

| ||||||||||||||||||||||||||||||||