Witam,

dzisiaj zajmiemy się Analizą Ukraińskiej spółki z sektora żywnościowego. Dlaczego akurat ta spółka ? – nie będę ukrywać, iż robię to tylko i wyłącznie ze względu na prośbę Princmana - Wybacz, że musiałeś, aż tyle czekać, ale naprawdę mam ostatnio problemy ze znalezieniem czasu, nawet na własne analizy, i odkładam to co muszę na później. – mam nadzieję, że warto było czekać.

Na wstępie powiemy sobie coś o działalności spółki – i jej osiągnięciach :

Agroton to pionowo zintegrowane przedsiębiorstwo produkcji rolnej o zróżnicowanym profilu, prowadzące działalność we wschodniej Ukrainie.

Agroton jest liderem w swoim obwodzie pod względem sprzedaży nasion zbóż, hodowli i sprzedaży zwierząt gospodarskich oraz produkcji artykułów spożywczych.

Jak widzimy, spółka prowadzi swoją działalność, we wschodniej Ukrainie, stąd lekkie problemy przy Analizie, musiałem dojść do takich rzeczy jak:

• Ile wynosi podatek dochodowy na Ukrainie (jest to 20%)

• Jakie są stopy procentowe (7,5%) Więc ponad dwa razy większy koszt alternatywny niżeli w naszym państwie.

• Oraz walutę ukraińską Hrywna o wartości średnio oscylującej w granicy 0,4 zł., warto pamiętać, że wszystkie dane finansowe będą przedstawione w tej właśnie walucie.

• Ze względu na wysokie stopy procentowe, koszt kapitału obcego w Agrotonie wynosi ok. 18%.

Przejdę teraz do przedstawienia danych finansowych:

Dane tak jak w zestawieniu Agrotonu przepisałem w języku angielskim. Oczywiście wskaźniki policzone są już naszym ojczystym językiem, więc nikt nie powinien mieć problemów z ich interpretacją i zrozumieniem .

Jak mawiał Robert Kiyosaki – „Inwestując w daną spółkę, i oglądając jej raporty, szukajmy tego co mogłoby nas od tej decyzji odwieźć, gdyż pozytywnych aspektów, znajdziemy prawdopodobnie mnóstwo”. W 100% zgadzam się z tym stwierdzeniem, zawsze łatwo jest znaleźć coś pozytywnego, w spółce do której jesteśmy przychylnie nastawienie, jednak my spróbujemy sobie obiektywnie ocenić działalność Agrotonu, co do którego wysuwamy wnioski o „niedowartościowanie”.

• Wskaźnik dynamiki majątku całkowitego – nic dodać nic ująć, od roku 2009 wskaźnik ciągle na poziomie >100%. Więc mamy do czynienia z rozrostem działalności spółki, lub jej poszerzeniem. Ogólna ocena na +

• Wskaźnik unieruchomienia majątku – w tym wypadku lata 2009 i 2010 na podobnym poziomie 0,5 – co wskazuje na niemal dwukrotną przewagę majątku obrotowego nad majątkiem trwałym, dużą zmianę zanotowaliśmy w roku 2012 kiedy to wskaźnik stosunku aktywów trwałych do obrotowych plasował się na poziomie 1,6. Pragnę przypomnieć państwu, że wskaźnik poniżej 1 jest wskaźnikiem zalecanym. Ogólnie rzecz ujmując wzrost tego wskaźniki świadczy o zmniejszeniu się elastyczności działania przedsiębiorstwa. – Nie koniecznie aspekt negatywny – może być spowodowany inwestycją w aktywa trwałe (nowe magazyny, hale produkcyjne).

• ROA/ROE/ROS – Bez przytaczania konkretnych cyfr rok 2009-2010 był rokiem nasilającego się trendu wzrostowego rentowności sprzedaży, kapitału własnego, oraz aktywów całkowitych. Niestety- w roku 2011 nastąpiło silne przełamanie trendu, przez ujemny wynik zysku netto. Rok 2012 jest już rokiem „rekonwalescencji” – miejmy nadzieję, że będzie on oznaczać powrót do dawniejszego trendu wzrostowego.

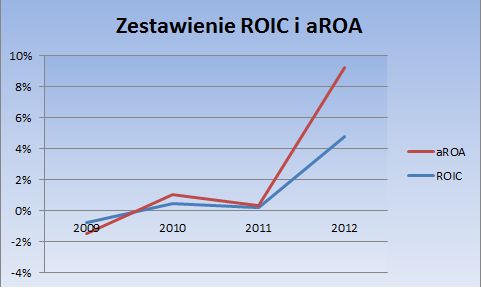

• aROA/aROE/aROS – Czyli wskaźniki bardziej wiarygodne, gdyż opierają się na zysku operacyjnym netto (NOPAT) – czyli na głównej działalności przedsiębiorstwa, nie uwzględniając tego, że spółka sprzedała np. 2 maszyny produkcyjne, lub magazyny za kwotę miliona hrywnien Ukraińskich – tym samym narażając się na straty w roku następnym. Więc bardziej realnie – w tym wskaźniku mamy do czynienia z dość silnym trendem wzrostowym na przełomie ostatnich 4 lat. Z silną korektą w roku 2011 – gdzie przez ujemny NOPAT wskaźnik przyjmowałwartości ujemne. Pokusiłem się o przedstawienie porównania wskaźnika aROA z ROIC, czyli zwrotem z zaangażowanego kapitału przedsiębiorstwa, dobrze kiedy przy podobnym zadłużeniu, te wskaźniki są na podobnym poziomie.

W 2011 oraz 2012 aROA wystrzeliło niespodziewanie w górę…dlaczego ? – a prawdopodobnie dlatego, że większe zadłużenie zaciągnięte w latach 2011/2012 przyczyniło się do mniejszej rentowności kapitału stałego – inwestycje jednak rozpatrujemy długoterminowo, więc w kolejnych latach możemy spodziewać się wzrostu rentowności – o ile inwestycja była trafiona…Chyba, że – zadłużenie było jedynie zadłużeniem krótkoterminowym, sfinansowane po to, aby pokryć ogromne koszty, które ponoszone są przez aktywa obrotowe ? czy tak właśnie było w tym przypadku ? – Sprawdźmy to !

• Zadłużenie ogółem – w roku 2010 zadłużenie te spadło z 0,55 do 0,15 – jest to ogromna zmiana na przełomie jednego roku, nie koniecznie pozytywna. Zwróćmy uwagę, że w roku 2011 oraz 2012 zadłużenie było niemalże identyczne i wynosiło 0,33 – jednak najważniejsze pytanie, czy jest to krótko czy długoterminowe źródło finansowania ?

• Zadłużenie długoterminowe – w 2 pierwszych latach objętych analizą Praktycznie całe zadłużenie stanowiło zadłużenie krótkoterminowe ( dużo droższe, i bardziej ryzykowne – większe trudności spłaty). Natomiast lata 2011/12 to Idealna proporcja zadłużenia ! 0,33 – a przy tym kolejno 0,27 i 0,26 to zadłużenie długoterminowe ! Zobaczymy jak sprawa wygląda na wykresie.

Pragnę przypomnieć, że pozytywna sytuacja będzie cechować się niemalże identyczną wysokością kolumny czerwonej w stosunku do kolumny niebieskiej. Lata 2011 a także 2012 wyglądają tutaj niemalże perfekcyjnie !. – oby podobny trend horyzontalny, utrzymał się jak najdłużej !

• Kolejną ważną grupę wskaźników, stanowią wskaźniki

płynności finansowej przedsiębiorstwa, Wskaźnik niemalże we wszystkich latach, za wyjątkiem 2009 świadczy o „nadpłynności przedsiębiorstwa” czyli nieefektywne rozporządzanie finansami. Może mieć na to wpływ większy popyt na produkty czy też usługi Agrotonu. Najogólniej rzecz ujmując, dużo lepszą sytuacją od zbyt niskiej płynności jest Nadpłynność, która łatwo jest wykorzystać, do osiągania większych zysków.

•

II stopień pokrycia – Kapitał stały, oraz kapitał obrotowy netto są tylko determinantami pozwalającymi pokazać czy spełniona jest „złota zasada bilansowa, więc pozwolę sobie na opuszczenie ich interpretacji. Jak widzimy, zasada ta nie była spełniona jedynie w 2009 roku ! lata następne to w dużym stopniu wyższy kapitał stały, od aktywów trwałych ( które ciągle rosły). Świadczy to o tym; że kapitał stały może w całości pokryć koszty funkcjonowania aktywów obrotowych, a jego nadwyżka, sponsoruje aktywa trwałe !.

• ROIC- o zwrocie z zaangażowanego kapitału już trochę sobie powiedzieliśmy… no cóż, chociaż nie jest wysoki, to ważny jest trend wzrostowy, (a oprócz NOPAT co roku rósł również kapitał stały !).

• WACC z ROIC nie było by aż tak źle, gdyby nie to, że WACC jest „bardzo wysoki” 8,5-11,5 % w porównaniu z tak niskim ROIC to naprawdę sporo. Jednak tutaj dla odmiany również upatruję szansę poprawy, przez ciągle zmniejszający się koszt działania przedsiębiorstwa ( wysoki koszt spowodowany jest sektorem na jakim działa spółka, ciężko jest mi podjąć się dogłębniejszej analizie, gdyż nie jestem specjalistą od regulacji prawnych we Wschodniej części Ukrainy ) wiem, tylko tyle, że koszt alternatywny jest dość wysoki ( 7,5% stopa procentowa chłodzi gospodarkę, a oszczędzanie staje się bardziej opłacalne).

• EVA - najważniejszy wskaźnik, ekonomicznej wartości dodanej – dlaczego ciągle jest ujemny ?! kiedy to się zmieni ?!... otóż ujemny jest dlatego, ze WACC jest ciągle wyższe niżeli ROIC, ale… przypominam, że ten 1 wskaźnik cechuje się tendencją spadkową, natomiast drugi wzrostową.

Widzimy, że EVA jest na coraz lepszym poziomie ( lecz ciągle ujemnym) – kiedy więc zacznie rosnąć ? – otóż pozwoliłem sobie na użycie

ekonometrycznego modelu MNK (model najmniejszych kwadratów) do oszacowanie roku, w którym EVA ( a co za tym idzie wartość ekonomiczna przedsiębiorstwa i cena akcji) zacznie rosnąć.

Jako zmienną objaśnianą przyjąłem oczywiście EVA, natomiast zmienną objaśniającą był rok jej funkcjonowania – Wg tych obliczeń

EVA przyjmie wartości dodanie ( czysto statystycznie) w roku 2016 ( Ekonomiczna wartość dodana powinna wtedy wynieść koło 600 hrywien Ukraińskich.).

Analiza Techniczna

Warto dodać, ze Agroton notowany jest na na GPW dopiero od 8 listopad 2010 roku. Pozwoliłem sobie oszacować na podstawie stóp zwrotu średni kurs za rok 2011 ( który wynosił 31,22 zł) oraz 2012 (15,87), Dodam tylko, że w roku 2013 kurs ten jest jeszcze dużo niższy, ciężko jest mi wyjaśnić dlaczego, przy tak dobrze zapowiadających się fundamentach – na pewno jednym z powodów jest przedłużona zima ( część plonów mogła po prostu paść). Innym czynnikiem, może być dyskretne pozbycie się Spółki 4% własnych akcji – z jednej strony negatywna/niepokojąca informacja dla inwestorów, z drugiej większa podaż akcji (ilość w obiegu) mniejsza cena.

Spójrzmy na Wykres Agrotonu. Spółka zaczęła bardzo wysoko, jednak do połowy 2012 roku mieliśmy do czynienia z wyraźnym trendem spadkowym. Następnie do kwietnia 2013 roku kurs utrzymywany był w konsolidacji, z której wyszedł ( niestety dołem)…teraz pytanie, co będzie dalej ?

Po tak silnym dolnym wybiciu z konsolidacji, cena na poziomie nie przekraczającym 3 zł może być dla większości inwestorów szokiem – dla mnie jest … Popieram więc hipotezę Princmana, że spółka jest niedowartościowana – przynajmniej ja tak to widzę, a potwierdza to zapewne wskaźnik C/WK (ceny rynkowej do ceny księgowej) na poziomie 0,16.

Rekomendacja ? – Jeśli interesujecie się zakupem tej spółki - to tylko długoterminowo ( Wg mnie rok 2016 będzie rokiem przełomowym – chyba, że już wcześniej ktoś pozna się na spółce). Zanim jednak to zrobicie zapoznajcie się z otoczeniem Agrotonu, i warunkami jakie panują dla przedsiębiorstw tego typu na Ukrainie, warto również poczytać raporty bieżące – na przykład o tym, że OFE posiada już mniej niż 5% akcji agrotonu, czy też o negatywnych ocenach, wystawianych przez różnego rodzaju komisje.

Pozdrawiam, i dzięki za przeczytanie .